Un tema del cual cada vez la autoridad ha iniciado a cuestionar a los contribuyentes en sus revisiones, sobre la materialidad de las operaciones que realiza y concluir que tan ciertas son realmente o son simple operaciones simuladas, es así como la Segunda Sección de la Sala Superior del Tribunal Federal de Justicia Administrativa orden 20/2017 , en sesión de 14 de marzo de 2017, al resolver el juicio contencioso 1079/15-16-01- 5/2296/16-S2-07-04, señaló que las autoridades fiscales cuentan con facultades para cuestionar la materialidad de los ingresos gravados y los gastos deducidos, observemos el criterio siguiente

“CÓDIGO FISCAL DE LA FEDERACIÓN

VIII-P-2aS-70

IMPUESTO SOBRE LA RENTA.- LA AUTORIDAD TIENE FACULTADES PARA CUESTIONAR LA MATERIALIDAD DE LOS HECHOS QUE SUSTENTAN LOS INGRESOS GRAVADOS Y LOS GASTOS DEDUCIDOS.-

En términos de la tesis 1a. CXCVII/2013 (10a.) emitida por la Primera Sala de 240 Segunda Sección Revista del Tribunal Federal de Justicia Administrativa la Suprema Corte de Justicia de la Nación, el cumplimiento de los requisitos aplicables a los comprobantes fiscales no implica que proceda automáticamente el efecto fiscal que el contribuyente pretenda.

De ahí que debe, en caso de ser cuestionado en la fiscalización, la materialidad de las operaciones que generaron los ingresos gravados y los gastos deducidos.

Se arriba a esa conclusión, porque el artículo 59, fracción III, del Código Fiscal de la Federación prevé que el registro contable se integra también con la documentación que lo compruebe, habida cuenta que las Normas de Información Financiera A-.1, A-2, A-3 y A-4 establecen los principios de sustancia económica, de confiabilidad, veracidad y verificabilidad de las operaciones.

Por añadidura, la autoridad puede válidamente cuestionar la materialidad de una operación, porque esa es precisamente la finalidad de las compulsas. Se arriba a esa conclusión, porque buscan verificar (cruzar información) si las operaciones que un contribuyente manifestó realizar con un tercero efectivamente se realizaron, a través de la fiscalización de este. De ahí que se explique por qué, en términos de la fracción VI del artículo 46 del Código Fiscal de la Federación, deben darse a conocer los resultados de las compulsas al contribuyente visitado, es decir, para que aporte elementos para demostrar la materialidad de las operaciones negadas por los terceros que le expidieron los comprobantes fiscales.

Juicio Contencioso Administrativo Núm. 1079/15-16-01- 5/2296/16-S2-07-04.- Resuelto por la Segunda Sección de la Sala Superior del Tribunal Federal de Justicia Administrativa, en sesión de 14 de marzo de 2017, por mayoría de 4 votos a favor y 1 voto en contra.- Magistrada Ponente: Magda Zulema Mosri Gutiérrez.- Secretario: Lic. Juan Carlos Perea Rodríguez. (Tesis aprobada en sesión de 20 de abril de 2017)”

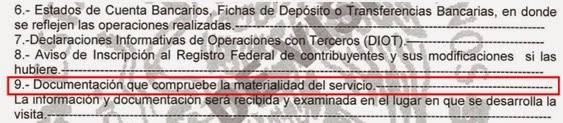

Observemos como lo invoca en sus revisiones;

Cada vez es más común el rechazo de deducciones al no demostrar la materialidad de la operación y por el lado de ingresos, al no demostrar el servicio y/o producto que se ofrece ser señalados como EFOS (Empresas que facturan operaciones simuladas).

2 Comentarios

Gracias Maestro!!!

Pero tristemente a quienes no les piden esas explicaciones es al gobierno y partidos políticos, donde se gasta a manos llenas y donde todo el tiempo se dan operaciones simuladas, por aquello de las dádivas :(…

Saludos!!!

Poco a poco estimada, vamos caminando rumbo a ello, malo que no se estuviera haciendo algo.