Interesante criterio con relación a las Declaraciones Complementarias, que por cierto hasta el momento no hay limite de “COMPLEMENTARIAS” en el caso del envió de los archivos de CATALOGO DE CUENTAS Y BALANZA DE COMPROBACIÓN, muchas cuestiones por regular aún.

Época: Décima Época Registro: 2006568

Instancia: Tribunales Colegiados de Circuito

Tipo de Tesis: Aislada Fuente: Gaceta del Semanario Judicial de la Federación Libro 6, Mayo de 2014, Tomo III Materia(s): Constitucional Tesis: II.1o.A.15 A (10a.) Página: 1949

DECLARACIONESCOMPLEMENTARIAS EL ARTÍCULO 32, ÚLTIMO PÁRRAFO, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL INDICAR QUE CUANDO HAYAN INICIADO LAS FACULTADES DE COMPROBACIÓN POR LA AUTORIDAD HACENDARIA, NO TENDRÁN EFECTOS LAS DE EJERCICIOS ANTERIORES AL REVISADO, SI TIENEN ALGUNA REPERCUSIÓN EN EL QUE ES MOTIVO DE ESCRUTINIO, VIOLA EL PRINCIPIO DE PROPORCIONALIDAD TRIBUTARIA.

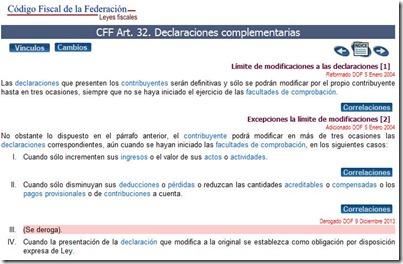

La porción normativa citada, al indicar que cuando hayan iniciado las facultades de comprobación por la autoridad hacendaria, no tendrán efectos las declaraciones complementarias de ejercicios anteriores al revisado, si tienen alguna repercusión en el que es motivo de escrutinio, viola el principio de proporcionalidad tributaria previsto en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, porque limita la repercusión que pueden tener las declaraciones complementarias de ejercicios anteriores que haya presentado el contribuyente en el ejercicio que revisa la autoridad, al grado de que no generen efecto alguno, con lo cual excluye, per se, el derecho que tiene aquél, a través del acreditamiento, que le posibilita, desde luego, disminuir la cantidad que deba pagar o extinguir sus obligaciones tributarias mediante esa figura jurídica, prerrogativa que establecen en su favor los artículos 5o. y 22 del Código Fiscal de la Federación, 6o. de la Ley del Impuesto al Valor Agregado y 23 de su reglamento. Inclusive, el segundo párrafo del propio artículo 32, expresamente prevé que los contribuyentes tendrán derecho a modificar en más de tres ocasiones las declaraciones definitivas, a pesar de que se hayan iniciado las facultades de comprobación por la autoridad fiscal, siempre y cuando se actualice alguno de los supuestos a que aluden sus cuatro fracciones, pero no limita en forma absoluta ese derecho, como ocurre con la porción normativa inicialmente referida, al extremo de negarle todo efecto jurídico.

PRIMER TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL SEGUNDO CIRCUITO.

Amparo directo 826/2013. Altamira Terminal Multimodal, S.A. de C.V. 5 de diciembre de 2013. Unanimidad de votos. Ponente: Julia María del Carmen García González. Secretario: Gabriel Camacho Sánchez.

Nota: Esta tesis refleja un criterio firme sustentado por un Tribunal Colegiado de Circuito al resolver un juicio de amparo directo, por lo que atendiendo a la tesis P. LX/98, publicada en el Semanario Judicial de la Federación y su Gaceta, Novena Época, Tomo VIII, septiembre de 1998, página 56, de rubro: «TRIBUNALES COLEGIADOS DE CIRCUITO. AUNQUE LAS CONSIDERACIONES SOBRE CONSTITUCIONALIDAD DE LEYES QUE EFECTÚAN EN LOS JUICIOS DE AMPARO DIRECTO, NO SON APTAS PARA INTEGRAR JURISPRUDENCIA, RESULTA ÚTIL LA PUBLICACIÓN DE LOS CRITERIOS.», no es obligatorio ni apto para integrar jurisprudencia.

Esta tesis se publicó el viernes 30 de mayo de 2014 a las 10:40 horas en el Semanario Judicial de la Federación.