Antes de entrar al detalle sobre el tema, es necesario recordar que la obligación acorde a CFF, es que debemos emitir el CFDI una vez que sabemos como nos han pagado, de desear emitir el CFDI antes de que nos paguen es donde surge «la opción» de emitir el CFDI con el PPD y el POR DEFINIR activándose el famoso CRP, el fundamento de lo anterior lo localizamos en el 29A de CFF y la opción en reglas misceláneas.

Recordemos la regla 2.7.1.32, observen el fundamento que invoca;

Requisitos en la expedición de CFDI

2.7.1.32. Para los efectos del artículo 29-A, fracciones I, III y VII, inciso c) del CFF, los contribuyentes podrán incorporar en los CFDI que expidan, los requisitos correspondientes conforme a lo siguiente:

I.-El lugar de expedición, se cumplirá señalando el código postal del domicilio fiscal o domicilio del local o establecimiento conforme al catálogo de códigos postales que señala el Anexo 20.

II.-Forma en que se realizó el pago, se señalará conforme al catálogo de formas de pago que señala el Anexo 20, con la opción de indicar la clave 99 “Por definir” en el caso de no haberse recibido el pago de la contraprestación, siempre que una vez que se reciba el pago o pagos se emita por cada uno de ellos un CFDI al que se le incorpore el “Complemento para recepción de pagos” a que se refiere la regla 2.7.1.35.

La facilidad prevista en esta fracción no será aplicable en los casos siguientes:

a) En las operaciones a que se refiere la regla 3.3.1.37.

b) Cuando la contraprestación se pague en una sola exhibición en el momento en el que se expida el CFDI o haya sido pagada antes de la expedición del mismo.

Tratándose de los supuestos previstos en los incisos antes señalados, los contribuyentes deberán consignar en el CFDI la clave correspondiente a la forma de pago, de conformidad con el catálogo “Forma pago” que señala el Anexo 20.

CFF 29-A, RMF 2018 2.7.1.35., 3.3.1.37.

Es un tema controvertido la forma en que se encuentra redactada los incisos b y c del artículo 29-A fracción VII del CFF, y que tratan por medio de la regla anterior y la regla 2.7.1.35 de empalmar los supuestos, recordemos la regla;

Expedición de CFDI por pagos realizados

2.7.1.35. Para los efectos de los artículos 29, párrafos primero, segundo, fracción VI y último párrafo y 29-A, primer párrafo, fracción VII, inciso b) del CFF, cuando las contraprestaciones no se paguen en una sola exhibición, se emitirá un CFDI por el valor total de la operación en el momento en que ésta se realice y posteriormente se expedirá un CFDI por cada uno de los pagos que se reciban, en el que se deberá señalar “cero” en el campo “Total”, sin registrar dato alguno en los campos “método de pago” y “forma de pago”, debiendo incorporar al mismo el “Complemento para recepción de pagos” que al efecto se publique en el Portal del SAT.

El monto del pago se aplicará proporcionalmente a los conceptos integrados en el comprobante emitido por el valor total de la operación a que se refiere el primer párrafo de la presente regla.

Los contribuyentes que al momento de expedir el CFDI no reciban el pago de la contraprestación, deberán utilizar el mecanismo contenido en la presente regla para reflejar el pago con el que se liquide el importe de la operación.

Para efectos de la emisión del CFDI con “Complemento para recepción de pagos”, podrá emitirse uno sólo por cada pago recibido o uno por todos los pagos recibidos en un período de un mes, siempre que estos correspondan a un mismo receptor del comprobante.

El CFDI con “Complemento para recepción de pagos” deberá emitirse a más tardar al décimo día natural del mes inmediato siguiente al que corresponda el o los pagos recibidos.

CFF 29, 29-A, RCFF 39

Con las anteriores reglas, el punto iba enfocado a no te pagan antes o al momento de expedir el CFDI, se activa el complemento de necesitar emitir el CFDI, sin embargo, ello nos práctico si te pagan en unos horas, días o semanas y ya nos habíamos pronunciado sobre si la autoridad desea «cazar» el ingreso cobrado, gastos pagado así como los impuestos trasladados-acreditables, y estos quedaban liquidados en el mes de emisión y se sabe de que forma nos pagarán, podríamos plasmarlo y evitarnos el emitir CRP, a ello sumar el criterio de la autoridad al expresar que de poner PUE para la autoridad significa que nos han pagado y que jugaría para todos los efectos fiscales, tema que consideramos controvertido desde luego, ¿forma sobre fondo?

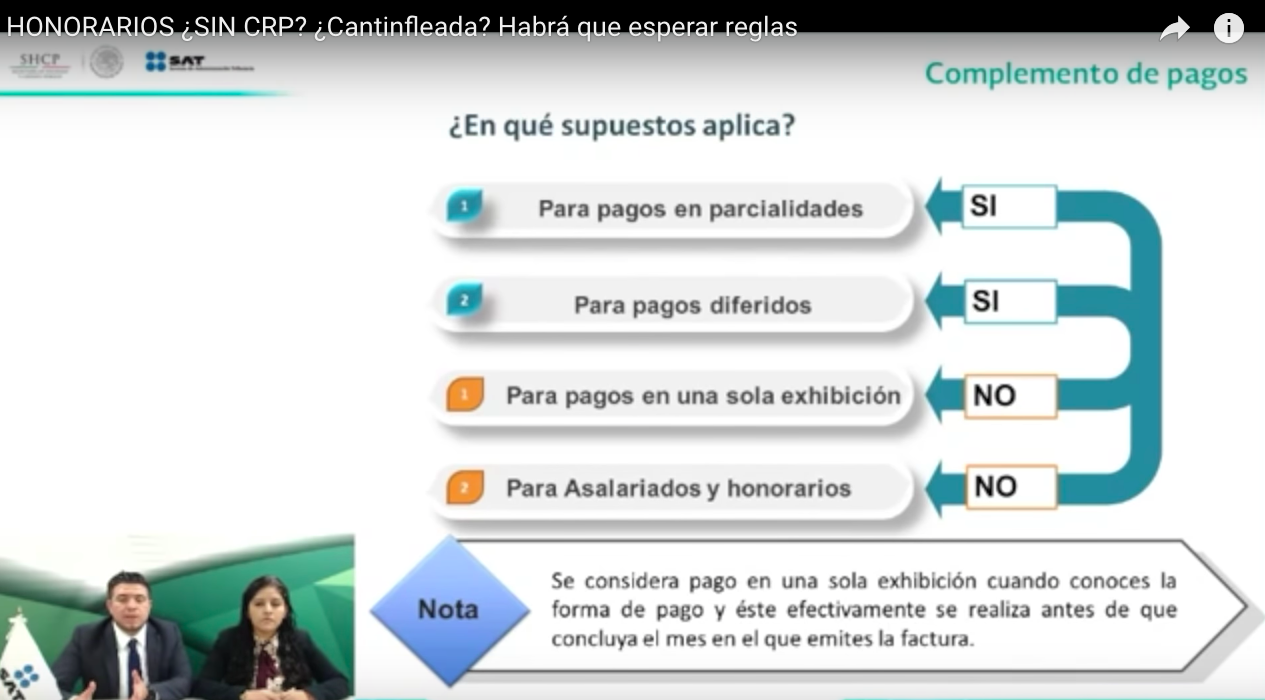

Con fecha 11 de septiembre de 2018, el SAT realizó una transmisión del cual rescatamos el comentario de que saldrá regla regulando el punto del pago en el mes y con ello evitar emitir CRP, observemos;

Y en la misma nos «cantinflearon» con el otro punto controvertido que igualmente ya hemos comentado en apuntes anteriores, lo de honorarios y que ellos no manejan parcialidades acorde al 29-A fracción VII inciso A) último párrafo;

Tratándose de contribuyentes que presten servicios personales, cada pago que perciban por la prestación de servicios se considerará como una sola exhibición y no como una parcialidad.

Observemos el punto en el video siguiente;

Y para cerrar el tema preguntas frecuentes sobre el tema;

El CRP-REP, seguirá dando de que hablar, seguirán los dimes y diretes entre clientes y proveedores, criterios por todos lados, provocando en muchas ocasiones molestias absurdas ante cuestiones fiscales poco claras y confusas que emiten las autorizados y que se jactan de decir que serán multadas las empresas que no cumplan con los supuestos.

Atento a sus comentarios.

Miguel Chamlaty

P.D. Con fecha 13 de septiembre de 2018 la autoridad «elimina» de sus videos la charla impartida el día 11 de septiembre sobre el criterio del CRP, ¿Qué andarán pensando?

5 Comentarios

hola maestro chamlaty saludos. considero que al no tener un fundamento en ley el rep,creo yo que cualquiera.podria optar por usar está facilidad sin ningun problema,salvo su mejor opinión saludos.

Ahí nos damos cuenta de que falta una correcta regulación en CFF de la cual de lugar a reglas, pero no al revés.

Saludos

en eso tiene toda la razón maestro necesitamos certeza jurídica.y el SAT debe hacerlo, maestro para efectos de la contabilidad electrónica comúnmente a las pólizas de ingresos se les relacionaba con el XML de ingreso que se emitía por la venta de dicho producto,actualmente con el rep es el que tendrá que figurar como XML para contabilidad electrónica o seguirá siendo el CFDI de ingreso el que seguirá teniendo soporte en contabilidad electrónica ?

El rep iría en el cobro pago en su caso, estimado.

muchas gracias maestro