Recordemos que en la Ley de Ingresos tenemos un estímulo para los contribuyentes del Régimen de Incorporación Fiscal para determinar el IVA e IEPS de manera simplificada por lo que corresponde a operaciones con público en general, esto se observa en el artículo 23, que inicia de la siguiente manera por lo que corresponde a la fracción I;

Los contribuyentes personas físicas que opten por tributar en el Régimen de Incorporación Fiscal, previsto en la Sección II del Capítulo II del Título IV de la Ley del Impuesto sobre la Renta y cumplan con las obligaciones que se establecen en dicho régimen durante el periodo que permanezcan en el mismo, por las actividades que realicen con el público en general, podrán optar por pagar el impuesto al valor agregado y el impuesto especial sobre producción y servicios que, en su caso, corresponda a las actividades mencionadas, mediante la aplicación del esquema de estímulos siguiente:

I.- Calcularán y pagarán los impuestos citados en la forma siguiente:

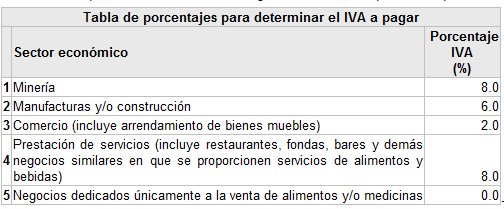

a) Se aplicarán los porcentajes que a continuación se listan al monto de las contraprestaciones efectivamente cobradas por las actividades afectas al pago del impuesto al valor agregado en el bimestre de que se trate, considerando el giro o actividad a la que se dedique el contribuyente, conforme a la siguiente:

Tabla de porcentajes para determinar el IVA a pagar

Cuando las actividades de los contribuyentes correspondan a dos o más de los sectores económicos mencionados en los numerales 1 a 4 aplicarán el porcentaje que corresponda al sector preponderante. Se entiende por sector preponderante aquél de donde provenga la mayor parte de los ingresos del contribuyente.

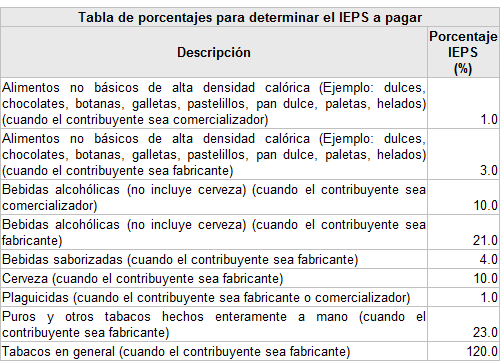

b) Se aplicarán los porcentajes que a continuación se listan al monto de las contraprestaciones efectivamente cobradas por las actividades afectas al pago del impuesto especial sobre producción y servicios en el bimestre de que se trate, considerando el tipo de bienes enajenados por el contribuyente, conforme a la siguiente:

Los contribuyentes que ejerzan la opción a que se refiere el presente artículo, cuando hayan pagado el impuesto especial sobre producción y servicios en la importación de tabacos labrados y bebidas saborizadas a que se refiere el artículo 2o., fracción I, incisos C) y G) de la Ley del Impuesto Especial sobre Producción y Servicios, considerarán dicho pago como definitivo, por lo que ya no pagarán el impuesto que trasladen en la enajenación de los bienes importados, siempre que dicha enajenación se efectúe con el público en general.

c) El resultado obtenido conforme a los incisos a) y b) de esta fracción será el monto del impuesto al valor agregado o del impuesto especial sobre producción y servicios, en su caso, a pagar por las actividades realizadas con el público en general, sin que proceda acreditamiento alguno por concepto de impuestos trasladados al contribuyente.

d) El pago bimestral del impuesto al valor agregado y del impuesto especial sobre producción y servicios deberá realizarse por los períodos y en los plazos establecidos en los artículos 5o.-E de la Ley del Impuesto al Valor Agregado y 5o.-D de la Ley del Impuesto Especial sobre Producción y Servicios.

Para los efectos de la presente fracción se entiende por actividades realizadas con el público en general, aquéllas por las que se emitan comprobantes que únicamente contengan los requisitos que se establezcan mediante reglas de carácter general que emita el Servicio de Administración Tributaria. El traslado del impuesto al valor agregado y del impuesto especial sobre producción y servicios en ningún caso deberá realizarse en forma expresa y por separado.

Tratándose de las actividades por las que los contribuyentes expidan comprobantes que reúnan los requisitos fiscales para que proceda su deducción o acreditamiento, en donde se traslade en forma expresa y por separado el impuesto al valor agregado o el impuesto especial sobre producción y servicios, dichos impuestos deberán pagarse en los términos establecidos en la Ley del Impuesto al Valor Agregado y en la Ley del Impuesto Especial sobre Producción y Servicios y demás disposiciones aplicables, conjuntamente con el impuesto al valor agregado y el impuesto especial sobre producción y servicios determinado conforme al inciso c) de esta fracción.

Para los efectos del párrafo anterior, el acreditamiento del impuesto al valor agregado o del impuesto especial sobre producción y servicios será aplicable, cuando proceda, en la proporción que represente el valor de las actividades por las que se expidieron comprobantes fiscales en las que se haya efectuado el traslado expreso y por separado, en el valor total de las actividades del bimestre que corresponda.

Los contribuyentes que ejerzan la opción a que se refiere esta fracción podrán abandonarla en cualquier momento, en cuyo caso deberán calcular y pagar el impuesto al valor agregado y el impuesto especial sobre producción y servicios en los términos establecidos en la Ley del Impuesto al Valor Agregado o en la Ley del Impuesto Especial sobre Producción y Servicios, según se trate, a partir del bimestre en que abandonen la opción. En este caso, los contribuyentes no podrán volver a ejercer la opción prevista en el presente artículo.

Omito para la presente publicación el texto de las demás fracciones del artículo 23 pero hago un breve resumen de las fracciones;

23 F II.- Señala la tabla de reducciones del IVA e IEPs a pagar de manera muy similar al ISR como marca la LISR, y contiene al MINIRIF de ingresos de 300,000 a quien le otorgan 100% de reducción por los años que no rebase dicho monto.

23 F III.- El estímulo no dará a un ingreso acumulable.

23 F IV.- No hay que presentar ningún aviso por aplicar el estímulo.

Como podemos observar debemos seguir y aplicar la mecánica señalada en la fracción I, que es a los ingresos cobrados a público en general aplicar los porcentajes directamente y así determinar el IVA e IEPS a pagar por dichas operaciones y a ellas les podremos aplicar la reducción respectiva.

Sin embargo, hay un detalle cuando tenemos operaciones mixtas y por ello me refiero cuando se tienen operaciones con público en general y a la vez operaciones por las cuales se emiten CFDI con los impuestos trasladados y por lo cual deberemos determinar una proporción para acreditar solamente en la parte correspondiente que no esta sujeta al estímulo, algo muy similar a cuando se tienen operaciones exentas y gravadas.

Bien por regla miscelánea se realiza la siguiente precisión para poder aplicar los saldos a favor ya sea de IVA o IEPS contra el IVA O BIEN IEPS a pagar por la mecánica directa aplicación de los porcentajes.

Saldos a favor del IVA e IEPS por contribuyentes del RIF, cuando se tienen operaciones facturadas con clientes individuales y operaciones con el público en general

3.13.24. Para los efectos del artículo 23, fracción I, tercer párrafo de la LIF, cuando en la misma declaración bimestral se determine un saldo a favor en los términos establecidos en la Ley del IVA y en la Ley del IEPS, el contribuyente podrá acreditar dicho saldo cuando se trate del IVA y compensarlo cuando se trate del IEPS, contra el impuesto a cargo que le corresponda pagar del mismo periodo del IVA o del IEPS, según se trate, determinado conforme al artículo 23, fracción l, inciso c) de la LIF.

Quienes ejerzan la opción a que se refiere el párrafo anterior, deberán hacerlo por todas las declaraciones bimestrales posteriores en el ejercicio fiscal de que trate, en sustitución de los mecanismos de acreditamiento y compensación a que se refieren los ordenamientos citados.

LIF 23

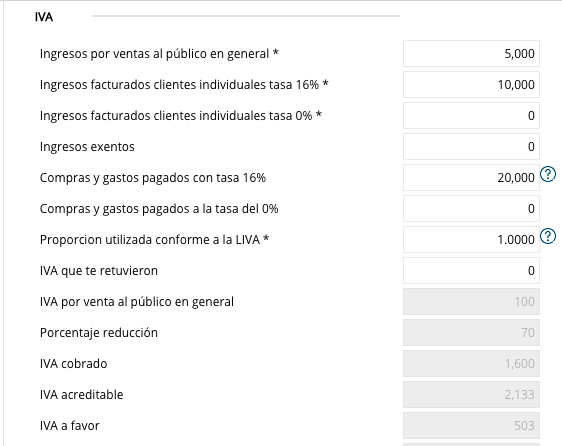

Es así que por ejemplo por nuestras operaciones a público en general se determina un IVA de 100.00 menos 70 pesos por la reducción acorde a LIF tenemos 30 pesos a pagar, pero por la mecánica normal de cálculo de operaciones con CFDI tuvimos 1,600 pesos de IVA trasladado menos 2,133 pesos de IVA acreditable tenemos un saldo a favor de IVA de 533.00 pesos a ello le acreditaremos 30 pesos que nos sale a pagar del IVA de operaciones a público en general y nos queda un remanente de 503 pesos de IVA para seguir aplicando a futuras fechas.

Esto lo realiza de manera directa el sistema en MIS CUENTAS de la siguiente manera:

El problema es que como nos aplican el acreditamiento nos están cerrando el camino a la compensación del saldo a favor de IVA y desde luego a la devolución, y por ello se dice que los RIF no pueden pedir devolución, ya que una gran cantidad de contribuyentes se encuentran en este supuesto.

Sin duda controversial el punto, pero para muchos la reducción del impuesto lo vale.

Atento a sus comentarios.

Miguel Chamlaty

Ya conoces la REVISTA DIGITAL ACTUALIZANDOME.COM, más de 30 tópicos en más de 90 páginas totalmente descargables;

http://libreriafiscalistas.com/categoria-producto/revista-digital-actualizandome-com/