La opinión de cumplimiento de obligaciones fiscales ante el SAT, conocido por muchos como el 32-D por su fundamento en el Código Fiscal de la Federación, se ajusta en reciente anteproyecto de la 1ra modificación a la resolución miscelánea 2018 de fecha 7 de febrero de 2018, para eliminar y adicionar obligaciones que podrían generar una opinión negativa.

Es así como se eliminan las declaraciones provisionales y anual del IETU recordemos derogado a partir del año 2014, sustituyen las obligaciones del 31-A del CFF sobre operaciones relevantes ahora las encontramos en la LIF 2018 en el artículo 25 fracción I y se adicionan las obligaciones alrededor de las informativas con partes relacionadas acorde al 76-A de LISR, así como se adiciona que las aclaraciones de no estar de acuerdo con la opinión señalada se podrán hacer en el portal del SAT, ya que anteriormente solo indicaba por medio del buzón tributario.

Observemos a regla modificada;

Procedimiento que debe observarse para la obtención de la opinión del cumplimiento de obligaciones fiscales

2.1.39. Los contribuyentes que para realizar algún trámite fiscal u obtener alguna autorización en materia de impuestos internos, comercio exterior o para el otorgamiento de subsidios y estímulos requieran obtener la opinión del cumplimiento de obligaciones fiscales, deberán realizar el siguiente procedimiento:

I.-Ingresarán al Portal del SAT, con su clave en el RFC y Contraseña o e.firma.

II.-Una vez elegida la opción del cumplimiento de obligaciones fiscales, el contribuyente podrá imprimir el acuse de respuesta.

III. Dicha opinión también podrá solicitarse a través del número telefónico, MarcaSAT: 627 22 728 desde la Ciudad de México o 01 55 627 22 728 del resto del país o bien, por correo electrónico a la dirección opinioncumplimiento@sat.gob.mx, la cual será generada por el SAT y se enviará dentro de las siguientes 24 horas al correo electrónico que el contribuyente proporcionó al citado órgano administrativo desconcentrado para efectos de la e.firma.

IV.- Asimismo, podrá consultarse por un tercero que el propio contribuyente haya autorizado, para lo cual ingresará al Portal del SAT, en el que autorizará al tercero para que este último utilizando su e.firma, consulte la opinión del cumplimiento del contribuyente que lo autorizó.

La multicitada opinión, se generará atendiendo a la situación fiscal del contribuyente en los siguientes sentidos:

Positiva.- Cuando el contribuyente está inscrito y al corriente en el cumplimiento de las obligaciones que se consideran en los incisos a) y b) de esta regla.

Negativa.- Cuando el contribuyente no esté al corriente en el cumplimiento de las obligaciones que se consideran en los incisos a) y b) de esta regla.

No inscrito.- Cuando el contribuyente no se encuentra inscrito en el RFC.

Inscrito sin obligaciones.- Cuando el contribuyente está inscrito en el RFC pero no tiene obligaciones fiscales.

a) La autoridad a fin de generar la opinión del cumplimiento de obligaciones fiscales revisará que el contribuyente solicitante:

- Ha cumplido con sus obligaciones fiscales en materia de inscripción al RFC, a que se refieren el CFF y su Reglamento y que la clave en el RFC esté activa.

- Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales respecto de la presentación de las declaraciones anuales del ISR y la DIM, correspondientes a los cuatro últimos ejercicios. Se encuentra al corriente en el cumplimiento de sus obligaciones fiscales en el ejercicio en el que solicita la opinión y en los cuatro últimos ejercicios anteriores a éste, respecto de la presentación de pagos provisionales del ISR y retenciones del ISR por salarios, así como de los pagos definitivos del IVA, del IEPS y la DIOT; incluyendo las declaraciones informativas a que se refiere el artículo, 76-A de la Ley del ISR y 25, fracción I de la LIF y las reglas 5.2.2., 5.2.13., 5.2.15., 5.2.17., 5.2.18., 5.2.19., 5.2.20., 5.2.21. y 5.2.26.

- No tiene créditos fiscales firmes o exigibles.

- Tratándose de contribuyentes que hubieran solicitado autorización para pagar a plazos o hubieran interpuesto algún medio de defensa contra créditos fiscales a su cargo, los mismos se encuentren garantizados conforme al artículo 141 del CFF, con excepción de lo dispuesto por la regla 2.14.5.

- En caso de contar con autorización para el pago a plazo, no haya incurrido en las causales de revocación a que hace referencia el artículo 66-A, fracción IV del CFF.

b) Tratándose de créditos fiscales firmes o exigibles, se entenderá que el contribuyente se encuentra al corriente en el cumplimiento de sus obligaciones fiscales, si a la fecha de la solicitud de opinión a que se refiere la fracción I de esta regla, se ubica en cualquiera de los siguientes supuestos: 1.-Cuando el contribuyente cuente con autorización para pagar a plazos y no le haya sido revocada. 2.- Cuando no haya vencido el plazo para pagar a que se refiere el artículo 65 del CFF. 3.- Cuando se haya interpuesto medio de defensa en contra del crédito fiscal determinado y se encuentre debidamente garantizado el interés fiscal de conformidad con las disposiciones fiscales.

Cuando la opinión del cumplimiento de obligaciones fiscales arroje inconsistencias con las que el contribuyente no esté de acuerdo, deberá ingresar la aclaración correspondiente a través del buzón tributario o de su portal; tratándose de aclaraciones de su situación en el padrón del RFC, sobre créditos fiscales o sobre el otorgamiento de garantía, la autoridad resolverá en un plazo máximo de tres días siguientes al ingreso de la aclaración; en el caso de aclaraciones en el cumplimiento de declaraciones fiscales, la autoridad deberá resolver en un plazo máximo de cinco días. Una vez que tenga la respuesta de que han quedado solventadas las inconsistencias, el contribuyente deberá solicitar nuevamente la opinión del cumplimiento de obligaciones fiscales.

La opinión del cumplimiento de obligaciones fiscales a que hace referencia el primer párrafo de la presente regla que se genere en sentido positivo, tendrá una vigencia de treinta días naturales a partir de la fecha de emisión.

Asimismo, dicha opinión se genera considerando la situación del contribuyente en los sistemas electrónicos institucionales del SAT, por lo que no constituye resolución en sentido favorable al contribuyente sobre el cálculo y montos de créditos o impuestos declarados o pagados.

CFF 31, 65, 66, 66-A, 141, LISR 76-A, LIVA 32, LIF 25, RMF 2018 2.8.4.1., 2.14.5., 4.5.1., 5.2.2., 5.2.13., 5.2.15., 5.2.17., 5.2.18., 5.2.19., 5.2.20., 5.2.21., 5.2.26.

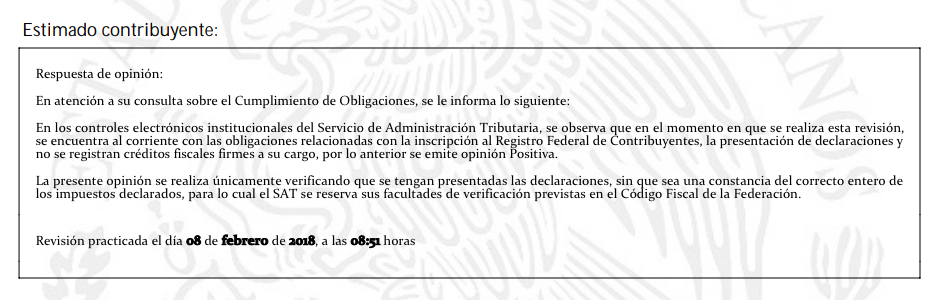

Observemos las notas que sigue contemplando en este momento al solicitar la OPINIÓN DE CUMPLIMIENTO;

Habrá que estar atentos a su publicación oficial y tranquilos, el envío de contabilidad electrónica sigue sin contemplarse como obligación para los supuestos del 32D.

Atento a sus comentarios.

Miguel Chamlaty