Últimamente me han estado preguntando si existe un manual que explique lo relativo al CFDI NOMINA para lo cual los he remitido directamente a la fuente que es precisamente el COMPLEMENTO CFDI NOMINA que publico por allá de finales de noviembre del 2013, que ha sido actualizado por diversos puntos que al llevarse a la práctica empezaron los cuestionamientos, y que por cierto es altamente recomendable que quien este a cargo de la implementación del CFDI NOMINA sea alguien con conocimientos por lo menos elementales de toda la diversidad de conceptos de una NOMINA.

Pero vamos enfocándonos al detalle de PERCEPCIONES Y DEDUCCIONES y lo relativo a que debemos de marcar si están GRAVADOS o EXENTOS.

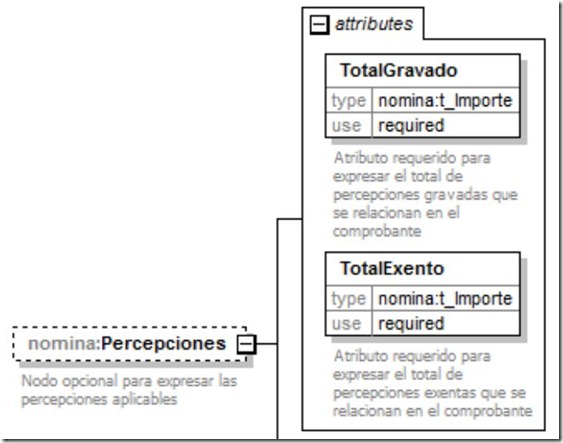

En la estructura por lo que corresponde a PERCEPCIONES se expresa lo siguiente;

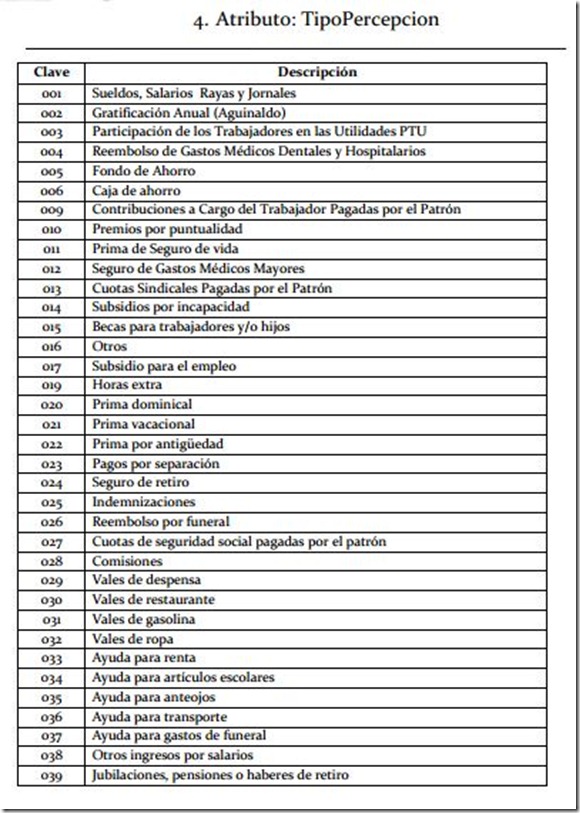

De lo cual observemos el CATALOGO DE PERCEPCIONES

Por poner un ejemplo la percepción SUBSIDIO PARA EL EMPLEO en donde lo pondrían, como un INGRESO EXENTO O GRAVADO, honestamente debería de existir la opción NO APLICA, pero pregunta ¿qué pasa si lo pones en uno u otro? La mayoría esta poniendo en EXENTO, pero EXENTO DE QUE, en todo caso NO OBJETO.

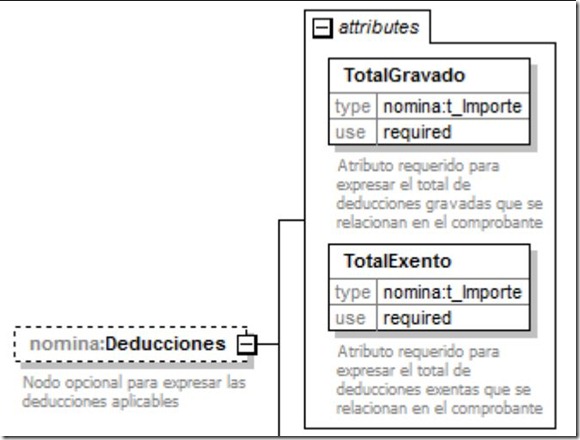

Y por el lado de las DEDUCCIONES observamos en el complemento lo siguiente;

Y en el catalogo de DEDUCCIONES tenemos los siguientes conceptos;

Voy al caso del ISR, que entendería se refiere al ISR RETENIDO AL TRABAJADOR, nuevamente ¿GRAVADO O EXENTO?

Y si tengo otros conceptos que no están en estas relaciones, a utilizar el concepto OTROS y llevar el control en nuestros papeles de trabajo.

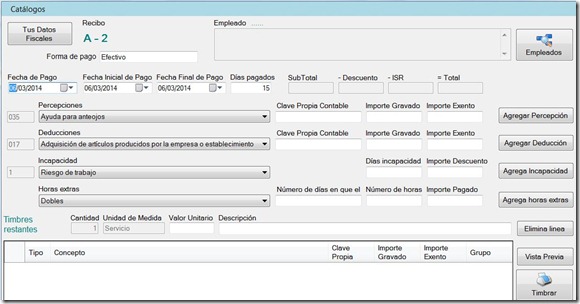

Y si sigues dándole vuelta a esto del CFDI NOMINA observa este excelente SOFTWARE para timbrar la NOMINA, puedes descargar y observar los detalles si te convence adelante adquiere los timbres a un super precio en la siguiente liga:

http://tienda.actualizandome.com/tienda/cfdi-nominas/ y obtén en la compra de 100 timbres un 20% aplicando el cupón timbrechamlaty no le des vuelta empieza a analizar las diversas opciones. (CUPON VALIDO PARA LOS 50 PRIMERAS ADQUISICIONES)

Atento a sus comentarios.

Miguel Chamlaty

29 Comentarios

hola buen día una pregunta habrá un apartado para el CFDI de nomina en el SAT?

Si claro ya publique sobre ello, http://www.chamlaty.com/2013/12/26/y-como-se-ve-el-cfdi-nomina-desde-el-servicio-gratuito-delsatmx/ pero adelante seguimos comentando

C.P. buenas tardes, de favor una duda respecto del ISR que se refiere al retenido al trabajador, en el formato CFDI se considera como ¿GRAVADO O EXENTO? así como el subsidio al empleo.

Muchas gracias.

EN MI OPINION, no es ni uno u otro por ende podemos ponerlo donde queramos ahi dependeremos de nuestro software como haga los concentrados respectivos.

Quedo atento

Contador buen dia. En el atributo «Salario Base Cot Aport» ¿es el salario base de cotización para el imss? y en su caso ¿es semanal o mensual?. Gracias

SERIA EL DIARIO, pero es optativo no lo estoy señalando. saludos

C.P. Chamlaty: Buenas tardes!! comentario, en el CFDI Nominas en el concepto que dice valor unitario, menciona que es el total de percepciones del trabajador (sumatoria del total de percepciones gravadas y exentas) entiendo que es antes de impuestos, al igual en el programa de nominas que ofrece así lo maneja, bueno en el CFDI del SAT entiendo que es el neto, ya que al generar el CFDI me proporciona el valor unitario igual que el importe Neto, saludos!!!

ME PODRIAS ENVIAR UNO DEL SAT POR FAVOR PARA que tenerlo claro por favor, ya que no he usado ese sistema del sat, saludos correo chamlaty@gmail.com gracias

buen dia contador

He estado timbrando mis nominas , y en todas le he puesto que la persepcion del subsidio al empleo lo he puesto en ingreso gravado, por que hice una pregunta en el chat y asi me indicaron lo mismo que en deducciones en seguridad social tambien me dijeron que era deduccion gravada

Ahora me surge la duda esta correcto? o lo debo poner en exento

y en caso de que sea asi que debe de ir en exento , que debo de hacer con mis nominas anteriores?.

Le agradezco su comentario.

Gracias

En mi opinión es irrelevante esos puntos del gravado o exentó, y esa respuesta del sat así se interpreta

Gracias contador por su respuesta

Asi que si ahorita empiezo a poner el subsidio al empleo en percepcion exenta no me afecta con las nominas timbradas anteriormente en las cuales las timbraba como percepcion gravada?

Gracias! perdon por mi insistencia

No veo el problema, si lo pones de un lado un otro

Hola Contador! Una duda hay una persona con incapacidad maternidad aqui al iniciar sus 42 días se va a especificar en la Nómina, pero aqui como se llenan en el programa?

Saludos!!

En mi opinión es meramemte informativo, como es 100% el subsidio, su salarios se lo pagara el IMSS ese mismo reportaras como DESCUENTO. Y LOS DIAS DE CADA QUINCENA hasta que ya cumpla los 42 dias. SIN TENER NINGÚN INGRESO.

Ok, entonces no es necesario ingresar ese dato por el simpe hecho de que no esta laborando y aqui quien pagara por esos dias de incapacidad sera el IMSS, verdad.

Es correcto.

Buenas tardes contador yo manejo el CFDI nomina como el que muestra en la imagen entonces como muchos mi duda sería entonces retencion ISR, y subsidio para empleo puede ir en el cuadro de GRAVADO??

NO LE VEO inconveniente de hacerlo de dicha maner, estimado saludos

NO LE VEO inconveniente de hacerlo de dicha manera, estimado saludos

Muchas gracias estimado contador, saludos

Los que hacemos sistemas queremos sistematizar las cosas. Por lo tanto, no podemos hacer sistemas que al azar usen una columna u otra según el momento en que se haga.

Una percepción gravada es tal que afecta el ingreso de la persona de tal manera que aumenta la cantidad que debe ser usada para calcular su ISR y posiblemente lo que debe pagar por su cuota al IMSS.

Una percepción es NO GRAVADA o EXENTA cuando no afecta el nivel del ISR que deberá pagar la persona. El subsidio es ese tipo de percepción: se calcula DESPUÉS de que el ISR se obtuvo. Se le agrega lo que el gobierno le obsequia (subsidio) que es naturalmente exento del ISR.

Las deducciones son lo mismo, pero al revés.

Afectan el cálculo del ISR las deducciones que se le hagan al empleado por faltas o por ausencias con permiso sin goce de sueldo. Entonces son DEDUCCIONES que inciden en el cálculo del ISR.

Por otra parte, una deducción que se hace DESPUÉS de obtener el ISR (y la cuota IMSS) es NATURALMENTE lo que están llamando EXENTA; sí, está EXENTA de incidir en el cálculo del ISR: lo que se deduce para pagar préstamos o para el entregar al INFONAVIT.

Por lo tanto, quien hace sistemas no puede el sistema en «su gusto» o el «criterio de 1 contador», sino en una lógica que sea aplicable para todos los usuarios del universo que sean afectados con el tema.

La cuestión es:

¿esta percepción o esta deducción, al hacerse, incide en el monto del ISR?

Si la respuesta es SÍ, esa percepción o deducción ES GRAVADA.

Si la respuesta es NO, es percepción o deducción ES EXENTA.

De lo contrario, no tendría sentido el que se hayan diseñado las estructuras de percepciones y deducciones con columnas de «Importe Gravado» e «Importe Exento». En eso se debe haber estado pensando al poner esas dos columnas.

El subsidio y el ingreso podrían ir en un mismo renglón:

La cantidad del ingreso iría en la columna de «Importe Gravado»

La cantidad del subsidio iría en la columna de «Importe Exento»

El ISR se calcularía sobre la suma de todo lo gravado, menos la suma de todo lo gravado (incapacidades y faltas).

No veo por qué hacerse bolas en un concepto tan lógico y esperable.

Buen comentario estimado franz, precisamente por ello pugnamos por una columna que no tenga tal naturaleza, sobre todo en el lado de las deducciones, que no tenemos deducciones gravadas y exentas, y en el lado de ingreso hay cantidades que no tienen tal naturaleza.

El criterio de la autoridad por el momento no les interesa donde lo pongamos, aunque como señalas la sistematización automatización es importante, por ello he visto software muy cerrados con sus criterios y es respetable.

quedo a la orden

Hola C.P. Miguel: Pregunta rápida para saber si coincidimos en criterios. La NUEVA Ley de ISR 2014, nos pide aplicar un procedimiento para determinar si nos corresponde deducir un 53% o un 47% de las prestaciones exentas de los trabajadores… En varias pláticas fiscales se llega a la conclusión que para el primer año 2014 de aplicación de la NUEVA LEY, el comparar con datos 2013 sería hacer una APLICACION RETROACTIVA de dicha Ley y más si de dicha comparación resulta que deben deducir el 47% y no el 53%…. Ya en 2015, en total vigencia de la Ley, si tendríamos «el año anterior» que solicita el procedimiento. Ninguna ley ni sus procedimientos, pueden ser retroactivos y menos en perjuicio del contribuyente, por lo que para 2014 se da por entendido al no tener el «año anterior» debe ser el 53% deducible y ya cuando en el dado caso bajen las prestaciones otorgadas, entonces «castigar» con el 47%, pero no de entrada y en primer año castigar con el 47%…. ¿qué opina usted a respecto?. Gracias anticipadas!

Coincido con tu criterio estimado.

Como siempre muchas gracias!

Perdón Maestro Chamlaty, adicionando y enriqueciendo el planteamiento anterior en el que ambos coincidimos… Una vez que se tenga el punto de comparación (el famoso «año anterior), es decir ya en 2015, para pagos provisionales de isr de personas morales (con coeficiente de utilidad) no hay problema alguno de cálculo de dicho pago, pero por ejemplo para las personas físicas con actividad empresarial, que su pago provisional de isr se calcula con ingresos acumulables mes a mes con sus respectivas deducciones, aunque ya tengamos y ya podamos aplicar la regla que nos invita a comparar los sueldos gravados del «ejercicio anterior» contra el ejercicio de que se trate, ¿qué debemos hacer para el pago provisional, ya que a lo mejor en el mes de enero bajamos las prestaciones exentas y nos corresponde el 47, pero el siguiente mes suben y nos correspondería el 53???… la regla no contempla que esa comparación no solo es necesaria para el ejercicio si no que también es necesaria para el pago provisional… por lo que ¿cómo se debe hacer?…. la comparación para saber si en el pago provisional d estas personas nos toca deducir el 47 o 53 y se haría la comparación individualmente, es decir por mes.. o de manera acumulada que es como en realidad van los ingresos y deducciones?….. El resultado final en ambos casos es que podemos llegar a tener a los largo de los pagos provisionales de isr tanto deducción de dichos salarios al 43 como al 53… osea un relajo….. ¿Qué comentario u opinión tiene al respecto Maestro?

es correcto se les olvido regular dicha situación, por lo que será hasta en la anual en que se ajustará dicha situación, por lo que me atrevería a aplicar el porcentaje del año pasado a lo largo del ejercicio siguiente.

saludazos

MIL Gracias!! o bien a ocupar el que «castiga más» que es el 47% porque son capaces de multar el pago provisional…

Ya veremos que criterio toma la autoridad.